La solvabilité d’une entreprise ou de tout autre agent économique se définit comme son aptitude à assurer le règlement de ses dettes lorsque celles-ci viennent à échéance. Le maintien de la solvabilité constitue pour une entreprise ou pour tout autre unité économique un impératif permanent. En cas de difficulté, l’entreprise peut se retrouver dans une situation de cessation de paiement et conduire à sa liquidation au terme d’une procédure de redressement judiciaire.

Pour se faire l’analyse de la solvabilité d’une entreprise revêt un caractère primordial pour ses créanciers. A titre d’illustration cette activité est le cœur de métier des banques puisqu’elle permet de décider s’ils doivent accorder ou non un prêt à l’entreprise. En analysant la solvabilité d’une entreprise cela permet d’apprécier et de déterminer si elle financièrement viable et capable de générer assez de cash-flows pour payer ses dettes à court et moyen terme.

Généralement, il est difficile de dissocier l’analyse crédit et l’analyse financière, puisque pour qu’une entreprise soit solvable , il faudrait qu’elle soit d’abord rentable. Partant de ce prisme d’analyse equity, cela permet de juger la capacité de la société à rémunérer ses actionnaires par le paiement d’un dividende après avoir réglé ses charges courantes, des dettes bancaires …

Quelles sont les principales méthodes utilisées pour analyser la solvabilité d’une entreprise ?

L’analyse de solvabilité par la projection de Cash-flows

Il s’agit de construire un business plan ou un plan d’affaire prévisionnel qui permet de lister :

+ les recettes (Chiffre d’affaires) : Prévisions de la production prévisionnelle, prévisions d’évolutions de prix….

+ les dépenses prévisionnelles (charges) : Evolution prévisionnelle des achats de l’entreprise, charges générales d’exploitation, dotations d’amortissements…

+ On en déduira les prévisions du résultat d’exploitation.

D’autres éléments importants à prendre en considération également, notamment :

+ Les prévisions de BFR : puisque c’est un poste qui impact considérablement les flux de trésorerie

+ Les prévisions d’investissements appelés aussi (CAPEX)

Sur la base des cahs flows disponibles générés ou en anglais (Free Cash flows to the Firm), il s’agira d’apprécier si la société est en mesure de payer ses annuités dans le cas d’un crédit amortissable ou carrément le capital fin de période, si le crédit est infine.

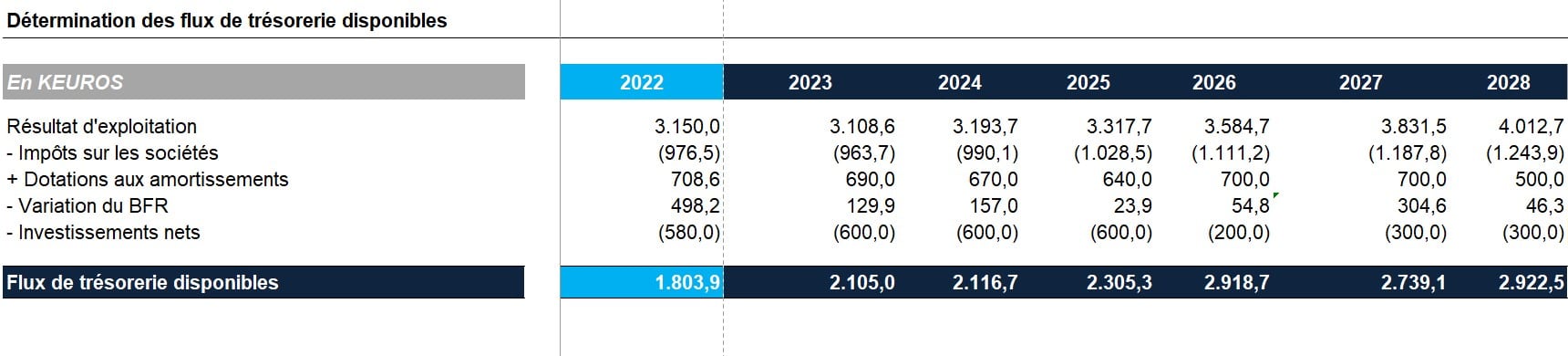

Les flux de trésorerie disponibles sont calculés selon la formule suivante :

Flux de Trésorerie Disponibles = Résultat d’exploitation – impôt sur les sociétés + Dotations nettes des reprises – Investissements – VAR (BFR)

Exemple du flux de trésorerie disponible généré par la société DIGIMEDIA sur un horizon de 6ans :

Dans l’exemple ci dessus, il en ressort que la société DIGIMEDIA arrive à dégager en moyenne 2500KEUR en chaque année de free cashflows disponibles, ce qui lui permet avec ce montant de rembourser ses dettes, ou le cas échéant de payer des dividendes à ses actionnaires.

L’analyse de solvabilité par l’analyse des ratios des états financiers

Cette méthodologie quoique se basant sur des ratios financiers des états financiers passés, elle a le mérite de diagnostiquer la structure bilancielle d’une société et qui offre aussi la possibilité de comparer ces ratios aussi par rapport à leurs concurrents.

Les principaux ratios utilisés pour réaliser une analyse crédit sont les suivants :

Les ratios de liquidité

- Liquidité générale.

Formule : Actif circulant à moins d’un an / Passif circulant à moins d’un an

Ce ratio permet de mesurer la capacité de l’entreprise à payer l’ensemble de ses dettes à court terme en utilisant ses actifs à court terme.

- Liquidité restreinte

Formule : Actif circulant à moins d’un an +(disponibilités) / Passif circulant à moins d’un an

Il permet de mesurer la capacité de l’entreprise à payer l’ensemble de ses dettes à court terme en utilisant ses actifs à court terme y compris les disponibilités

- Liquidité immédiate

Formule : Disponibilités / Passif circulant à moins d’un an

Il permet de mesurer la capacité de l’entreprise à payer l’ensemble de ses dettes à court terme en utilisant les disponibilités.

La solvabilité à court terme passe par l’analyse de ces ratios pour mesurer le degré de liquidité de la société. Pour compléter l’analyse de solvabilité de la société, il convient de la faire en analysant le risque de crédit sur un horizon un peu plus long en procédant à analyser les ratios de solvabilité.

Les ratios de solvabilité

- Ratio d’autonomie financière appelé également structure financière :

Formule : Fonds propres / Total Actif

Ce ratio mesure le pourcentage de fonds propres utilisé par l’entreprise pour financer son activité et ses investissements. Le reste étant de la dette bancaire, obligataire, dettes fournisseurs, ou autre source de financement…

Plus ce ratio est élevé plus la société dispose de marge de manouvre pour s’endetter, puisqu’elle sera considérée aux yeux de la banque bien capitalisée. En revanche, si ce ratio est faible cela signifie que la société est peu capitalisée, ce qui constitue un risque d’insolvabilité.

Le niveau de ce ratio est variable d’un secteur d’activité à un autre, néanmoins un ratio < à 30% est considéré faible. En revanche un ratio supérieur à 60% est considéré comme confortable pour une société.

- Ratio de couverture des dettes

Formule : Dette nette / EBE ( EBITDA)

Ce ratio permet de mesurer combien représente la dette nette en nombre de fois l’Excédent Brut d’exploitation. Autrement dit, le nombre d’années nécessaires à la société pour payer sa dette nette globale. Un ratio élevé , généralement supérieur à 4, signifie que la société va devoir supporter 4 années de charges financières et donc grever la rentabilité.

- Ratio de couverture des dettes par les cash flows

Formule: Dette nette/ Cash flows disponibles ou ( Free cash flow)

Ce ratio est assez semblable à celui de la couverture des dettes cité en haut, néanmoins celui la prend en compte la dimension cash qui sur une période longue donne une meilleure appréciation, puisque les cash flows disponibles indiquent les flux de trésorerie générés par l’entreprise à partir des cashflows opérationnels après déduction des investissements. Ainsi Ce qu’il restera servira à payer la dette et à rémunérer les actionnaires par la distribution de dividendes.

- Ratio de couverture des frais financiers

Formule: EBE ou EBITDA/ frais financiers

Compte tenu du niveau d’endettement d’une société, elle sera amenée à payer des frais financiers pour le financement de son BFR et/ou ses investissements. Pour qu’une société puisse maîtriser son endettement, il faudrait que l’exploitation dégagée puisse bien couvrir ses charges financières. Une société par exemple qui réalise une EBE de 1MEuros, et paye 50Keuros de charges financières. le ratio sera de : 1 000 000 / 50 000 = 20x. L’EBE dans ce cas représentera 20 fois les frais financiers ou bien les frais financiers ne représentent que 5% l’EBE. Ce qui reste dans ce cas très confortable pour la société…

L’analyse de solvabilité par le scoring ou la notation financière

Certaines institutions financières ( banques, organismes de crédit, assurance-crédit., agences de notations…) formulent parfois des scoring ou des notations de sociétés qui se basent sur la pondération de ces ratios dans l’élaboration de la note de solvabilité de cette entreprise. Plus le score est élevé, plus l’entreprise est considérée comme solvable et fiable sur le plan financier, ce qui peut lui permettre d’accéder plus facilement à des financements, des partenariats commerciaux ou des contrats avec des clients importants. À l’inverse, un score faible peut signaler un risque élevé de non-paiement ou de faillite, ce qui peut décourager les investisseurs ou les créanciers potentiels.

Les agences de notation sont les plus spécialisées dans ce domaine d’activité, notamment à apprécier les risques financiers, et à produire des notations financières mesurant la solvabilité financière d’une entreprise, d’un gouvernement ou d’un autre emprunteur. Il est important de comprendre l’échelle de notation utilisée par chaque agence de notation ( Standard & Poor’s, Moody’s et Fitch Ratings…), la signification de chaque note, les critères de notation utilisés et surtout les perspectives qui sont également pris en compte dans la note finale de l’émetteur.

Conclusion :

l’analyse de la solvabilité est une étape importante pour comprendre la santé de l’entreprise pour prendre des décisions éclairées en matière d’appréciation de risque crédit, d’investissement, d’achat d’action, de partenariat commercial…

Les méthodes décrites ci-dessus se basent sur des éléments quantitatifs, néanmoins il ne faudrait pas occulter la dimension qualitative qui est complémentaire à celle-ci et qui vise à prendre en compte dans son diagnostic de solvabilité : une analyse de l’industrie de l’entreprise en question, la position concurrentielle, le Mangement ainsi que la stratégie adoptée par l’entreprise.

Discussion sur ce post